創業融資制以外のケースでは貸借対照表(B/S)の内容が重要になります。Five Starパートナーズでは、額の過多だけでなく、流動比率や自己資本比率など、多面的に評価される融資に強い貸借対照表(B/S)づくりを強力サポートしてます。

金融機関の種類によって、サポートや銀行融資のご紹介もできますのでお気軽にご相談ください。

会社設立支援サービス

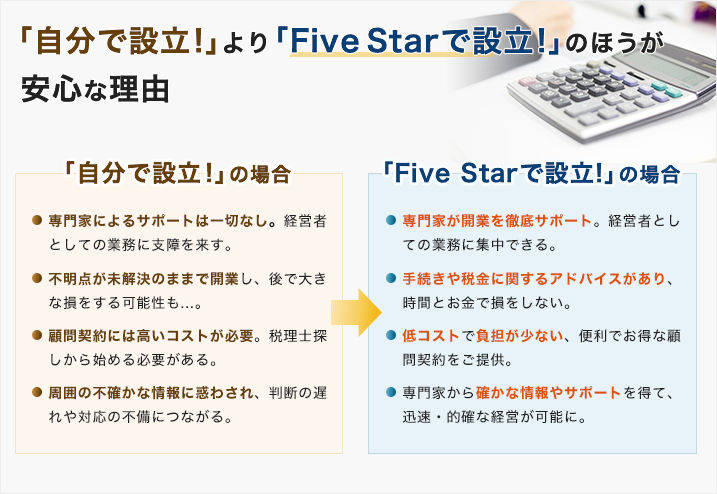

Five Starパートナーズは、設立時の補助金や助成金、融資の獲得、事業開始後の税務コンサルティングに強みがあります。 会社設立の手続きだけでなく、資金調達や企業成長をお考えの方は、是非ご相談ください。

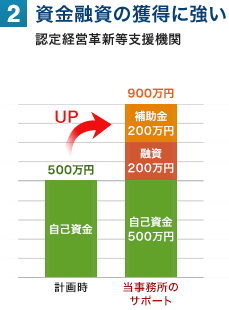

経営革新等認定支援機関による指導および助言を受けることが必須要件の「中小企業経営力強化資金」、「経営力強化保証制度」等の活用をサポートできます

当事務所は中小企業庁認定の経営革新当支援機関です。資金融資の採択のポイントを熟知しており、資金融資の審査を有利に進めることができます。

「税務顧問がいれば安心だが、費用負担を抑えたい」そんな開業間もないお客様を対象に、開業後2年間限定で低価格の税務顧問プランをご用意しています。

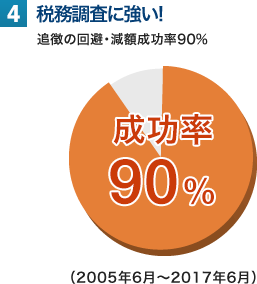

追徴課税の回避や減額の成功率において、全国平均を大きく上回る実績を残しています。黒字企業のお客様が多いことから、税務調査の経験も豊富です。

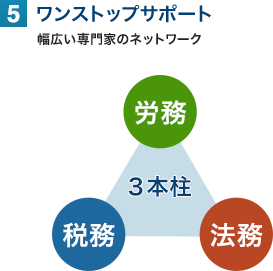

社労士・司法書士・弁護士など、企業経営の様々な場面で必要となる専門家との幅広いネットワークを活用して、あらゆる経営課題を解決に導きます。

会社を設立しビジネスを営んだ場合、生み出した利益(税法では課税所得という名称が規定されています)に対して法人税や法人住民税、法人事業税といった税金がかかります。

(利益が出なかった場合も、法人住民税の一部(均等割)や消費税は課税されます)

会社経営と税金は切っても切り離せない関係にあります。

まずはポイントをしっかりとおさえて、税金で損をしないようFive Starパートナーズがコンサルティングを行います。

会社を設立して法人組織としてビジネスを営んだ場合と個人事業の場合と比較すると、次のようになります。

※平成29年10月1日時点における法人税法等の規定に基づいております。

- ①法人事業は継続企業としての企業的経営を行いやすい。これに対し、個人事業は“家業”としての域を出ない場合が多く、企業的経営を行いにくく事業と家計を明確に区分するのがやや難しい。

- ②法人事業は組織力の強化や資金集めをしやすいため、対外信用力があり、取引先の開拓や従業員確保等に有利。一方、個人事業は取引先や金融機関等への対外信用力が弱く、多額の資金を集めることも困難。

- ③所得が一定の水準を超えた場合、法人税率(最高23.4%)の方が個人の所得税率(最高45%)よりも低くなる。

※下記の税率表をご参照下さい。 - ④個人事業では事業主自身の給与や福利厚生費については経費算入が一切認められていないが、法人事業では役員給与等として損金算入することが認められているため、節税しやすい。

- ⑤資本金を1千万円未満として法人を設立した場合、最初の1~2事業年度については消費税が免除される。

- ①低い水準の所得の場合、法人税率(最低15%)の方が個人の所得税率(最低5%)よりも高い。

※下記の税率表をご参照下さい。 - ②赤字申告の場合に個人の住民税均等割(4千円前後)が課税されるが、法人住民税均等割(7万円前後)に比べて低額。

- ③個人事業では、簡易帳簿といわれる比較的簡単な記帳で済ませることも可能。法人事業は複式簿記による記帳が必要(青色申告の場合)であるため、事務処理に手間がかかる。

- ④個人事業では交際費の経費算入枠には制限はないが、法人事業では一定の制限があり、交際費の金額の一部につき経費で落とすことが出来ない。

- ⑤個人事業では社会保険への加入は一定の場合を除き任意である。一方、法人事業では強制加入のため従業員の保険料に係る会社負担分だけ費用負担が増加する。

所得水準が一定額を超えた場合は、法人化した方が有利になります。 ※平成29年10月1日時点

| 課税所得金額 | 税率 |

|---|---|

| 195万円以下 | 5% |

| 195万円超 330万円以下 | 10% |

| 330万円超 695万円以下 | 20% |

| 695万円超 900万円以下 | 23% |

| 900万円超 1,800万円以下 | 33% |

| 1,800万円超 4,000万円以下 | 40% |

| 4,000万円超 | 45% |

| 課税所得金額 | 税率 |

|---|---|

| 800万円以下 | 15% |

| 800万円超 | 23.4% |

- ※復興増税分を含めておりません。

- ※「課税所得金額」とは、税務上の所得(=利益)の金額を意味します。

- ※中小法人とは、事業年度終了の時における資本の金額等が1億円以下の法人等をいいます。

税率表より、課税所得金額が900万円を超えると、個人事業の税率は33%程度になり、法人税率23.4%を超えます。さらに、法人形態の場合には役員給与等を損金に算入することによりさらに課税所得を圧縮させることが可能になりますので、税金面からは法人の方が有利となる場合が多いと言えます。

以上のような法人事業・個人事業のメリット・デメリットを参考に、どちらの形態を採るかを、慎重にご検討頂くことをお勧めします。一般的には、まず個人事業として営業を開始し、会社の信用力向上・節税効果の有無を考慮に入れながら、タイミングを見計らって法人化するといったパターンが多くなっています。

会社設立の際、資本金額で税務上の有利不利が大きく左右されることがあります。

- 新たに設立した会社で、かつ、資本金が1,000万円未満の会社は、設立第1期及び第2期目(一定の要件があります。)について消費税が免税になります。逆に言えば、資本金を1,000万円以上として会社を設立した場合、第1期、2期共にムダな税負担が発生してしまうことになります。

- 先述の法人住民税は、法人税割と均等割という2種類の税金によって構成されています。このうち、均等割についてはその会社が黒字であろうが赤字であろうが必ず毎年かかってくる税金です。この均等割ですが、資本金1,000万円以下で従業員が50人以下の会社であれば年間7万円前後で済みますが、資本金が1,000万円を超えると年間18万円以上になってしまい、大幅な税負担増となります。

- 資本金が1億円以上になると、原則として税務署の所管から国税局の所管へと移行します。税務調査についても当然国税局の調査部の担当者が来ることになり、非常にレベルの高い厳格な調査となってしまう可能性があります。

- 資本金が1億円超となると下記のように、様々な不利な取扱いがなされます。

- ●法人事業税の外形標準課税の対象になる

- 外形標準課税とは、利益の他に、付加価値や資本金額にも税金が課税される税制です。たとえ赤字であっても課税されてしまいます。

- ●交際費が一切、会社の経費に算入されない

-

資本金が1億円超の会社は交際費の50%が経費に落とせなくなります。

(飲食代で一人当たりの金額が5,000円以下等の一定の要件を満たした場合には特例規定があります。) - ●法人税率や法人地方税の税率が高くなる

-

法人税につき、15%の税率の適用がなく、23.4%の税率に1本化されてしまいます。

また、法人事業税や法人住民税の税率も軽減税率の適用を受けることが出来ません。 - ●中小企業の優遇税制が受けられない

- 資本金が1億円を超えると、特別償却や税額控除等の中小法人のみに認められている優遇税制の適用を受けることが出来なくなります。

- ●特定同族会社の留保金課税が適用される

- 第1位の株主グループ(=株主の親族等の身内グループ)だけで50%超の株式を持っている会社を特定同族会社といいます。この特定同族会社に該当すると、留保金課税の対象となります。留保金課税とは、会社に利益が出ても配当しないで社内に利益をプールしておくと、通常の法人税とは別に上乗せで法人税がかかってしまう制度です。ただし、資本金1億円以下の法人は対象から除かれます。

会社が実際に営業している事業所が登記した本店所在地とは別の場所であっても、会社を所轄する税務署は本店所在地の税務署となります。従って、税務申告や納税証明書の入手も、本店所在地の税務署となるため、利便性を考えて決める必要があります。また、税務調査も本店所在地の税務署の調査官が担当することになります。

法人住民税や法人事業税等の法人地方税は、法人の営業活動地を管轄している地方公共団体により課税されます。例えば大阪府大阪市で営業活動をしていれば、大阪府と大阪市から課税されます。しかしながら、例えば豊中市が本店所在地であるにもかかわらず実際の営業活動は大阪市の事務所で行っている場合、当然本店所在地である豊中市でも営業をしていると判断され、豊中市と大阪市から法人地方税の申告を求められることになります。しかし、本店所在地である豊中市では営業活動を一切しておらず、単に登記上の本店所在地だけである場合には、豊中市に対して『本店は単なる登記上だけのもので営業活動は一切していない』旨の届出を出すことにより、豊中市への申告は免除されることになります。

- 会社は原則として決算日から2ヶ月以内に法人税等の確定申告を行い、納税をしなければなりません。この確定申告の準備には非常に時間・手間がかかるため、会社の繁忙期と重なってしまうと非常に慌しく、大変なことになってしまいます。そこで、申告期限日が会社の繁忙期と重ならないように逆算して決算日を確定するのも一つの方法です。

-

前述の通り、会社の法人税等の確定申告期限及び納期限は、原則として決算日から2ヶ月以内となっています。

多額の利益が計上される場合、当然この納期限までに多額の税金を納付する必要性が出てきます。そこで、ある程度資金が潤沢にあり資金繰りがラクな時期に納期限を合わせるように、逆算して決算日を確定することをオススメします。

- 季節変動が激しい事業を営んでいる場合、特定の時期に売上が多額に計上されるため、その事業年度の利益見通しが立ちにくくなります。その場合には、比較的業績が安定している時期に決算期を合わせるのがベストです。

-

前述の通り、資本金を1,000万円未満として会社を設立すると最初の2事業年度については消費税が免除されます。ここでのポイントは最初の2年間ではなく、“2事業年度”という部分です。

設立第2期については12ヶ月間免税になりますが、設立第1期については定款で事業年度をいつに 設定するかによって消費税が免除される期間が変わってきます。例えば、会社を4月1日に設立して事業年度を4月末にすると、1期目は1ヶ月間となります。 しかし、事業年度を3月末にすると1期目は12ヶ月になり消費税が免除される期間が長くなりますので、節税メリットが大幅に増えることとなります。以上のように、消費税節税メリットを最大限に生かすためには設立時期及び事業年度について慎重に検討の上、第1期が出来るだけ12ヶ月間に近くなるように設定することをお勧めします。※設立第2期の消費税免税については一定の要件がございます。

-

定款で一度定めた事業年度は、その後においても変更することが可能です。

例えば、3月決算を期の途中で12月決算に変更すると、変更した年の事業年度は4月1日~12月31日になります。それ以降は、1月1日から12月31日が事業年度となります。

銀行融資の獲得サポート

政府系金融機関の創業融資制度の獲得サポート

政府系金融機関による創業融資制度を活用した創業資金の調達を行っています。中期の年度別目標、利益計画、資金計画等の財務上のコンサルティングはもちろん、経理理念や経営基本方針等の事業計画に必要な内容の策定をサポートします。

補助金の獲得サポート

認定経営革新等支援機関であるFive Starパートナーズのサポートを受けることで、「中小企業経営力強化資金」や「経営力強化保証制度」等といった、無担保や低金利の融資制度を活用できます。

期限が定められているものもありますので、起業・会社設立をお考えの方はお早目にご相談ください。

- 基準利率-0.4%、無担保・無保証で上限2,000万円まで

- 認定支援機関のサポートを受ける中小企業が、自己資金要件なしで融資を受けられます。

- 信用保証料を概ね0.2%減免

-

中小企業者が認定支援機関の力を借りながら、経営改善に取り組む場合

(保証限度額は、無担保8,000万円、有担保2億円で、保証期間は、運転資金5年以内、設備資金7年以内)

- 補助上限額200万円、補助率3分の2

- 店舗借入費、設備費、人件費、マーケティング調査費、広報費、旅費、謝金等の経費を補助

- 取得価格の30%の特別償却又は7%の税額控除

-

建物附属設備(1台60万円以上)又は器具備品(1台30万円以上)を取得した場合。

(税額控除の対象法人は、資本金が3,000万円以下の中小企業等に限る)

助成金の獲得サポート

意外と知られていない助成金制度。融資と違って返済不要であるのが魅力的です。

しかし、お金を受け取るだけの話ではなく、従業員の雇用や能力開発の検討、会社設立前から計画申請が必要など、注意すべき点が沢山あります。Five Starパートナーズは、多数の会社設立支援の実績を有する社会保険労務士事務所と提携しており、必要なバックアップを受けてスムーズな助成金獲得と、その有効な使途計画の立案をサポートします。

- トライアル(試行)雇用奨励金

-

一人当たり月額4万円、最大12万円

ハローワーク経由で三ヶ月間のトライアル雇用を行った場合等 - 特定求職者雇用開発助成金(特定就職困難者コース)

-

一人当たり60~240万円

60歳以上の方、母子家庭の母、身体障害者の方等を雇用する場合等 - 特定求職者雇用開発助成金(被災者雇用開発コース)

-

短時間労働者60万円、それ以外90万円

震災で離職した方、被災地域在住の方をハローワーク経由で雇用する場合等

- 雇用調整助成金

-

休業手当等の2/3プラス教育訓練費加算 (一定の上限設定あり。)

生産量・売上高が減少し、従業員の休業や教育訓練を実施した場合等 - 出生時両立支援助成金

-

1人目40万円、2人目~5人目15万円

子育て期の労働者が利用できる短時間勤務制度の導入・利用促進に向けた取組みを行い、利用者が出た場合等

会社設立に関する動画はこちら 一覧

12:17

12:17

起業!役員報酬の決め方のコツとは?【法人成りのシミュレーション】

13:27

13:27

個人事業 VS 法人 税金計算編!Youtuberも高収益になったら考えよう、法人化!

19:36

19:36

Youtuberも高収益になったら法人成り!? 個人事業 VS 法人 総合編!

11:03

11:03

法人成り・起業!さて、資本金っていくらにすればいいの?

11:29

11:29

法人成り・何月決算にすれば一番節税出来るのか?決算日の決め方のコツについて。

25:55

25:55

【創業融資!】起業時、資金調達・融資審査に通るコツとは!?

14:27

14:27

法人成り・起業して最初のうちは消費税が免除される??

11:12

11:12

起業したい人必見!起業するために一番必要なもの。【自己啓発じゃないけど、シンプルな精神論】

13:16

13:16

起業して社長となるための一番いい練習方法は何か?

Five Starパートナーズでは、月次決算レポートを作成し、毎月の経営成績をグラフ等で分かりやすくして説明しています。財務諸表の読み方や税法の解説など、ご要望に応じてレクチャーも行っています。

これまで財務・税務が身近になかった方も、数字に強くなるサポートを提供しています。

飲食業を営んでいるお客様が多いこともあり、財務だけでなく、F/L率(売上に対する材料費、人件費の割合)や原価分析を行い、品ぞろえ等の助言を行うこともあります。

F/L率が低いほど利益が出やすい財務体質ですが、単純に下げるだけでなく、料理の味や質、スタッフのモチベーション等への影響も考慮する必要があります。バランス良く目標を設定し、実現することが大切ですので、多面的な視点からアドバイスを行っています。

- ●会計ソフトの割引購入

- ●社労士、行政書士などのネットワークをご紹介

- ●社内での経理体制の構築(自計化サポート)

- ●税務スケジュールの作成

その他にも、Five Starパートナーズならではのサービスをご用意しております。

詳しくは、初回の有料相談にてお尋ねください。

会社設立費用

株式会社の場合

| ご自身で設立した場合 | 弊社に依頼の場合 | |

|---|---|---|

| 定款収入印紙代 | 40,000円 | 0円!(電子定款認証) |

| 定款認証料 | 52,000円 | 52,000円 |

| 登録免許税 | 150,000円 | 150,000円 |

| 設立手数料 | 0円 | 54,000円(税込) |

| 交通費・通信費等実費 | 0円 | 0円 |

| 合 計 | 242,000円 | 256,000円 |

合同会社の場合

| ご自身で設立した場合 | 弊社に依頼の場合 | |

|---|---|---|

| 定款収入印紙代 | 40,000円 | 0円!(電子定款認証) |

| 定款認証料 | 合同会社は定款認証なし | 合同会社は定款認証なし |

| 登録免許税 | 60,000円 | 60,000円 |

| 設立手数料 | 0円 | 54,000円(税込) |

| 交通費・通信費等実費 | 0円 | 0円 |

| 合 計 | 100,000円 | 114,000円 |

- (ア)定款認証手数料 一律52,000円

- (イ)収入印紙 一律4万円。定款作成時に必要となります。

※電子定款とした場合は不要になります。 - (ウ)登録免許税 最低15万円~。会社の登記を商業登記簿に掲載してもらうためにかかる税金です。資本金の1000分の7相当ですが、15万円に満たない場合は15万円となります。(15万円を超えるのは資本金を約2142万円以上とした場合です。)

会社設立スケジュール・サポートの流れ

|

まずは有料相談にお越しください

まずはあなたの事業プラン等についてじっくりお聞かせ下さい。必要があれば個人事業としてスタートされるか、法人設立してスタートされるかの税金シミュレーションも実施致します。ここで、下記について決定して頂きます。

・会社名

・事業の目的 ・会社の本店所在地 ・資本金の額 ・誰が出資して、株主となるか? ・役員構成をどうするか? 他 |

|---|

|

事業目的の確認と印鑑作成

念のため、法務局にて目的確認を実施します。これで問題がなければ会社実印、銀行印、角印等の一式を発注致します。

※新会社法(2006.5.1~)では、類似商号についての規制はなくなりましたが、同一住所で同一商号の登記は認められません。可能性としてはほとんどないとはいえ、全くないとも限りませんので、念のための確認を実施致します。

|

|---|

|

定款と登記書類の作成

弊社提携の行政書士・司法書士が定款(会社の組織や運営方法など会社の基本的なルールを定めたもの)・登記書類を作成します。

|

|---|

|

定款認証

公証人役場にて定款認証をします。

※定款の記載事項や作成方法については、細かい決まりごとがあり、適切でないと訂正や作成のやり直しをさせられる場合があります。定款の記載方法や内容が適法なものかを確認してもらうため、法律のプロである公証人という人に形式的な事柄などを確認してもらいます。公証人に定款を確認してもらうことを定款認証と言い、定款は公証人の認証を受けて初めて法的に有効なものとなります。なお、合同会社の場合、定款認証は不要です。

|

|---|

|

設立登記申請

提携司法書士が申請します。

この登記申請後、約1週間程で、『登記簿謄本』と『印鑑証明書』の取得が可能になります。 |

|---|

|

税務署等に届け出

会社設立完了後、税務署や都道府県、市区町村に税務関係の届出書を提出します。

|

|---|

|

会社設立後、顧問税理士契約を締結

会社設立完了後、弊社と税務顧問契約をご締結ください。

役員給与をいくらに設定するか等、検討すべきことが盛り沢山!すぐに社内経理業務立上サポートを開始致します。これで税務・会計に関することはオールカバーできます。税務調査もご心配ありません。 |

|---|

必要書類

・個人(株主・役員となる方)の実印と印鑑証明

・資本金の払込みを証明する資料(個人通帳のコピー等)

会社設立に関するよくあるご質問

- 税務顧問契約って必ず必要?必要な場合、期間はどれくらい必要?もし解約した場合はどうなるの?

- 弊社の会社設立サポートは、会社設立登記完了後、弊社と税務顧問サポート契約を締結して頂くことを前提としたプランになっているため、会社設立登記手続きのみのサポートは承っておりません。

- 結局、トータルの会社設立費用はいくら?

- 弊社にてご依頼頂いた場合の設立トータル費用はキャッシュバック適用後で株式会社の場合204,500円、合同会社の場合114,000円となります。これ以外に、会社実印作成費用が1万円前後発生します。

- 会社設立をしないで個人事業にした方がいいのかわからない!

- 会社設立前の無料相談にて、本当に法人を作ることにメリットがあるかどうかを節税効果等数字の面及び信用力の面等から検討させて頂きます。場合によっては、とりあえず個人事業としてスタートして様子を見ながら法人組織に移行していく方が良いケースもございます。お客様が損をされぬよう、親切丁寧にサポートしますのでご安心下さい!